大盘行情预言,真有神准预判还是玄学?

摘要:

以下我将从短期、中期、长期三个维度,结合当前(截至2024年中)的宏观经济、政策环境、市场情绪和技术面,为您提供一个多角度的大盘行情分析框架和展望,核心观点:在“政策底”与“市场底...

摘要:

以下我将从短期、中期、长期三个维度,结合当前(截至2024年中)的宏观经济、政策环境、市场情绪和技术面,为您提供一个多角度的大盘行情分析框架和展望,核心观点:在“政策底”与“市场底... 以下我将从短期、中期、长期三个维度,结合当前(截至2025年中)的宏观经济、政策环境、市场情绪和技术面,为您提供一个多角度的大盘行情分析框架和展望。

核心观点:在“政策底”与“市场底”之间寻找方向

当前中国A股市场(以沪深300、上证指数为代表)正处于一个关键的十字路口,我们可以用几个关键词来概括其核心特征:政策驱动、结构分化、估值修复、信心待建。

短期展望(未来3-6个月):震荡筑底,政策博弈

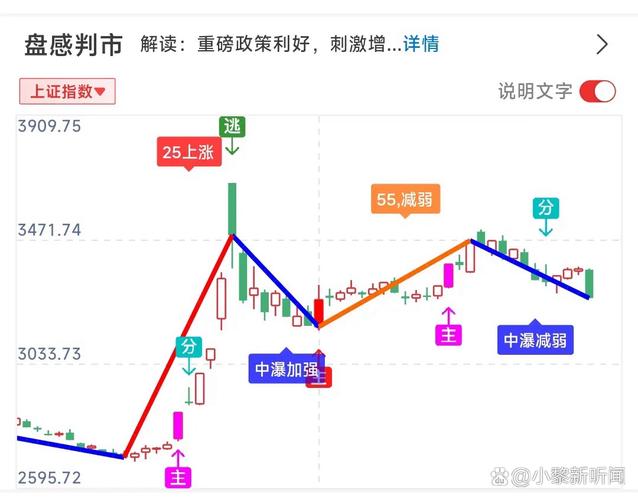

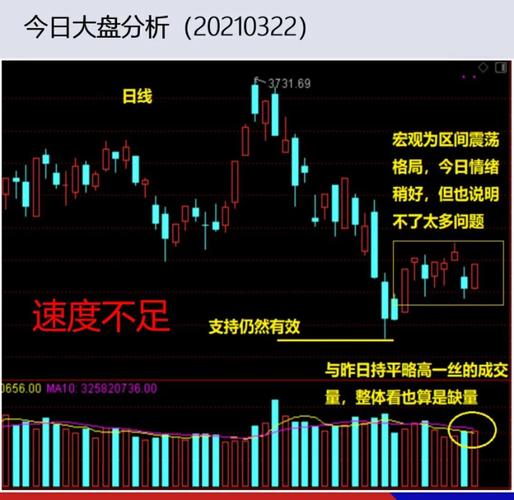

短期市场很难出现趋势性的大牛市,更可能是在一个区间内反复震荡,等待更明确的催化剂。

支撑市场(“多”方)的因素:

- 政策“组合拳”持续发力: 这是最核心的驱动力,从“活跃资本市场”到“新国九条”,再到证监会“深改12条”,监管层出台了一系列旨在提振市场信心、完善制度、鼓励中长期资金入市的政策,这些政策的效果需要时间显现,但为市场提供了坚实的“政策底”。

- 估值处于历史低位: 无论是从市盈率还是市净率来看,主要指数(如沪深300、上证50)的估值都处于历史较低分位,对于长线资金来说,具备较高的安全边际和吸引力。

- 宏观经济边际改善预期: 虽然经济复苏基础尚不牢固,但高频数据显示部分领域(如出口、部分消费)出现积极信号,市场对“经济底”的预期正在逐步形成。

- 外部压力阶段性缓解: 美联储加息周期接近尾声,甚至开始降息预期,这为全球风险资产(包括A股)提供了相对友好的外部流动性环境。

压制市场(“空”方)的因素:

- 经济复苏基础不牢: 房地产市场的调整、地方债务压力、居民消费意愿不足等问题依然存在,企业盈利能力的全面恢复尚需时日。

- 市场信心不足与存量博弈: 前期市场下跌幅度较大,投资者信心受损,场外资金入场意愿不强,市场呈现典型的存量博弈特征,热点轮动快,持续性差。

- 外部不确定性: 地缘政治风险(如中美关系)、全球产业链重构等仍是潜在的“黑天鹅”事件。

- 技术面压力: 上方存在多个密集成交区的套牢盘,指数反弹到关键阻力位时,容易遭遇获利了结盘的抛压。

短期行情预言: 预计大盘将在 2800点至3200点(以沪深300为例)的区间内反复震荡,这个过程更像是在“磨底”,通过时间换空间,消化浮筹,等待新的上涨逻辑,操作上,不宜追涨杀跌,更适合高抛低吸,重点关注政策受益板块。

中期展望(未来6-18个月):结构性行情为主,科技与消费双轮驱动

随着政策的逐步见效和经济基本面的缓慢修复,市场有望从“震荡筑底”阶段过渡到“结构性行情”阶段,这期间,指数可能不会大涨,但结构性机会将非常丰富。

核心逻辑:

- “新质生产力”引领科技成长: 这是国家战略的核心方向,以人工智能、半导体、生物制造、商业航天等为代表的“新质生产力”将是市场最确定的主线之一,相关产业链上的优质公司,无论在政策支持、资金流入还是业绩增长上,都具备长期潜力。

- 内需消费的温和复苏: 随着就业市场的改善和居民收入的稳定,消费有望迎来温和复苏,但消费习惯的改变和消费降级趋势的存在,意味着消费板块的复苏将是结构性的,重点关注性价比消费(如大众消费品、折扣零售)和服务性消费(如旅游、医疗健康)。

- 高股息资产的“类债券”价值: 在经济增速放缓、市场波动加大的背景下,一批现金流稳定、分红率高、估值低的传统行业龙头(如电力、石油、煤炭、银行)将继续受到稳健型资金的青睐,扮演“压舱石”的角色。

中期行情预言: 市场将呈现“指数温和抬升,个股极致分化”的格局,上证指数可能挑战3500点甚至更高点位,但过程会一波三折。投资的关键在于“选股”,而非“择时”,能够抓住科技成长和内需复苏两条主线的投资者,有望获得超越市场平均水平的回报。

长期展望(未来3-5年):战略机遇期,慢牛可期

从更长远的角度看,A股市场正处在一个历史性的转折点,中国经济的转型升级和资本市场的深化改革,为开启一轮“慢牛”行情奠定了基础。

核心逻辑:

- 资本市场定位提升: “金融强国”战略下,资本市场在服务实体经济、促进科技创新中的作用被提到了前所未有的高度,注册制的全面实施、退市制度的严格执行、长期资金(如养老金、保险资金)入市比例的提升,都将从根本上改善市场的生态。

- 经济结构转型成功: 如果中国经济能够成功跨越“中等收入陷阱”,实现从投资和出口驱动向创新和消费驱动的转型,那么A股市场将涌现出一批世界级的、具有核心竞争力的科技和消费巨头,成为支撑指数长期上涨的基石。

- 人民币资产的全球吸引力: 随着中国经济实力的增强和金融市场的逐步开放,人民币资产对于全球投资者来说,配置价值将日益凸显。

长期行情预言: A股有望告别过去“牛短熊长”的旧模式,进入一个“长牛、慢牛”的新周期,上证指数在未来3-5年看到4000点甚至更高点位,并非天方夜谭,但这将是一个伴随着经济波动、政策调整和市场出清的、螺旋式上升的过程。

总结与投资建议

| 时间维度 | 核心特征 | 关键驱动因素 | 潜在风险 | 操作策略 |

|---|---|---|---|---|

| 短期 (3-6个月) | 震荡筑底 | 政策“组合拳”、估值低位 | 经济复苏乏力、信心不足 | 高抛低吸,控制仓位,关注政策受益股 |

| 中期 (6-18个月) | 结构性行情 | “新质生产力”、内需复苏 | 外部不确定性、盈利不及预期 | 精选个股,聚焦科技成长与消费复苏主线 |

| 长期 (3-5年) | 慢牛可期 | 资本市场改革、经济转型 | 转型失败、系统性风险 | 战略布局,定投优质指数或核心资产,忽略短期波动 |

给投资者的最后忠告:

- 敬畏市场,认清自我: 不要试图预测市场的每一个顶和底,要清楚自己的风险承受能力和投资目标。

- 长期主义,价值投资: 在充满不确定性的市场中,坚持投资于那些真正有价值、能持续创造优秀公司的企业,是最好的“预言”和应对之道。

- 分散投资,控制风险: 不要把所有鸡蛋放在一个篮子里,通过配置不同行业、不同风格的资产来平滑波动。

- 保持学习,独立思考: 市场永远在变,持续学习和独立思考是投资者最重要的护城河。

希望这份详尽的分析能帮助您更好地理解当前的大盘格局,并为您的投资决策提供有价值的参考,祝您投资顺利!

作者:咔咔本文地址:https://jits.cn/content/20818.html发布于 2025-12-07

文章转载或复制请以超链接形式并注明出处杰思科技・AI 股讯

还没有评论,来说两句吧...