中国建筑股价波动背后,藏着哪些影响股市行情的关键因素?

摘要:

这是一家非常特殊的公司,分析它不能只看传统的市盈率、市净率,而需要从其独特的商业模式、行业地位和政策背景等多个维度入手,核心摘要股价表现: 长期来看,中国建筑是一只典型的“高股息、...

摘要:

这是一家非常特殊的公司,分析它不能只看传统的市盈率、市净率,而需要从其独特的商业模式、行业地位和政策背景等多个维度入手,核心摘要股价表现: 长期来看,中国建筑是一只典型的“高股息、... 这是一家非常特殊的公司,分析它不能只看传统的市盈率、市净率,而需要从其独特的商业模式、行业地位和政策背景等多个维度入手。

核心摘要

- 股价表现: 长期来看,中国建筑是一只典型的“高股息、低估值、高波动”的价值股,股价与宏观经济、基建投资政策、房地产周期高度相关,短期内可能因为政策和情绪出现大幅波动,但长期具有稳健性和防御性。

- 投资亮点:

- 主要风险:

- 房地产周期风险: 房地产业务贡献了大部分利润,该行业的下行周期会直接拖累公司业绩。

- 宏观经济下行风险: 基建投资与经济景气度强相关,经济放缓会影响订单获取和项目回款。

- 估值弹性不足: 由于业务模式传统,市场给予的估值较低,股价爆发性相对较弱,更偏向于价值回归。

公司基本面分析

业务构成:两条腿走路

中国建筑的营收和利润主要来自两大板块:

(图片来源网络,侵删)

-

房地产开发(中海集团):

- 地位: 最核心的利润来源,中海地产是中国房地产行业的龙头之一,以“利润王”著称,其开发的项目利润率、品牌和管理能力均属行业顶尖水平。

- 特点: 财务稳健,负债率低,现金流充裕,这为整个中国建筑集团提供了强大的“输血”功能,使其能抵御建筑行业的低利润和长账期风险。

- 影响: 房地产市场的冷暖,直接决定了公司利润的“天花板”,当前行业下行,对公司业绩构成主要压力。

-

工程建设(基建+房建):

- 地位: 最大的营收来源,包括房屋建筑(如超高层、住宅、商业综合体)、基础设施建设(公路、铁路、港口、市政工程)等。

- 特点: 业务量巨大,是“中国建造”的代表,毛利率相对较低,但订单量极其饱满,这部分业务与国家固定资产投资(尤其是基建投资)紧密相连。

- 影响: 受政府“稳增长”政策驱动明显,当经济需要刺激时,基建投资加码,中国建筑就能获得大量订单,业绩有保障。

财务特点

- 高营收,高利润: 作为万亿级别的巨头,营收和利润规模在A股名列前茅。

- 高现金流: 得益于中海地产的强劲回款和工程业务的规模效应,公司经营性现金流非常健康。

- 高负债率(整体): 需要注意的是,虽然中海地产负债低,但工程建设业务通常需要垫资,导致集团整体资产负债率较高(通常在80%左右),但市场普遍认为其负债结构健康,风险可控。

- 高分红: 公司有明确的分红政策,每年将相当一部分利润以现金形式返还给股东,股息率在A股市场中非常有竞争力。

股价走势与市场表现

长期趋势图(示意)

想象一张长期K线图,中国建筑的股价呈现出“缓慢爬坡、阶梯式上涨”的态势,它不会像成长股那样一飞冲天,但会在每次市场恐慌或政策底出现时,因为其高股息和防御性而被资金“抱团”,出现一波估值修复行情。

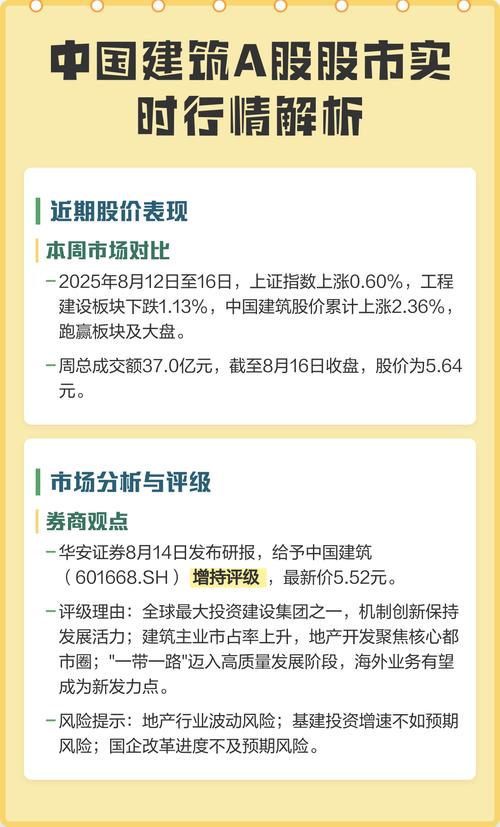

近期行情驱动因素(2025年至今)

- 2025年: 受房地产行业深度调整和疫情冲击,股价一度低迷,但“稳增长”政策预期下,基建作为“稳增长”的“压舱石”,公司作为核心受益者,股价在下半年开始企稳回升。

- 2025年-2025年:市场在“经济复苏”和“地产风险”之间摇摆,股价走势呈现震荡格局,基建投资持续发力,公司订单饱满;房地产市场复苏不及预期,压制了市场对利润端的乐观情绪。高股息属性成为这段时间最大的“护城河”,吸引了大量寻求稳定回报的资金。

- 催化剂:

- 政策利好: 国务院或发改委推出超预期的“稳增长”刺激计划,特别是大规模基建投资。

- 地产数据企稳: 房地产销售数据出现连续性好转,市场对中海地产的担忧缓解。

- 高分息: 在市场不确定性高、利率下行环境下,其股息吸引力持续增强。

投资价值与风险再评估

投资价值(为什么值得买?)

- 防御性资产: 在经济下行或市场动荡时期,其稳定的现金流和高分红使其成为“避风港”,持有它,就像持有一种“债券股票”。

- 政策红利确定性高: 中国要实现“高质量发展”,基础设施建设是永恒的主题,作为国家队,公司将持续从中受益。

- 估值低: 市盈率(P/E)和市净率(P/B)长期处于历史低位,具有较高的安全边际,市场给予它的估值,更多是基于其资产和分红,而非高速增长的预期。

- 国际化潜力: “一带一路”倡议为公司带来了大量的海外订单,是未来的一个潜在增长点。

主要风险(为什么需要谨慎?)

- 地产行业的“灰犀牛”: 这是悬在头顶的达摩克利斯之剑,如果房地产行业出现系统性风险,即使中海地产最稳健,也可能受到波及,并拖累整体估值。

- 增长天花板: 作为成熟企业,很难再获得爆发性的增长,投资者买入它,主要是为了获取稳定回报,而非股价的快速翻倍。

- 宏观经济系统性风险: 如果中国经济遭遇超预期的困难,那么作为“晴雨表”的基建投资也可能受到影响。

未来展望与操作建议

未来展望

- 短期(1-2年): 行情将主要围绕“政策预期”和“地产修复”两条主线展开,如果经济刺激政策持续加码,基建订单超预期,股价有望获得支撑,房地产行业的“保交楼”政策如果能顺利推进,将改善中海地产的现金流,提振市场信心。

- 长期(3-5年): 公司将继续扮演中国经济建设“主力军”的角色,随着“新型城镇化”和“新基建”(如数据中心、5G基站、智慧城市)的推进,其业务结构有望优化,盈利能力有望保持稳定,高股息策略预计会延续,使其成为A股市场不可或缺的核心资产。

操作建议

-

适合的投资者类型:

(图片来源网络,侵删)- 价值投资者: 寻找被低估的优质资产,长期持有,赚取价值回归和股息收益。

- 稳健型/防御型投资者: 将其作为资产组合的“压舱石”,降低整体组合波动。

- 政策主题投资者: 资押注“稳增长”和“新基建”政策行情。

-

买入策略:

- 定投: 对于看好其长期价值但担心短期波动的投资者,采用定期定额的方式买入,可以有效摊平成本。

- 逢低布局: 在市场恐慌、股价跌破重要支撑位或股息率显著提升时(例如超过6%),是较好的介入时机。

- 避免追高: 该股在短期政策刺激下可能出现快速拉升,不建议在情绪高点追入。

最后提醒: 以上分析仅为基于公开信息的解读,不构成任何投资建议,股市有风险,投资需谨慎,在做出任何投资决策前,请务必结合自身的风险承受能力、财务状况和独立的深入研究。

(图片来源网络,侵删)

文章版权及转载声明

作者:咔咔本文地址:https://jits.cn/content/23290.html发布于 01-06

文章转载或复制请以超链接形式并注明出处杰思科技・AI 股讯

还没有评论,来说两句吧...