豆粕期货价格近期为何波动剧烈?未来行情将如何演绎?

摘要:

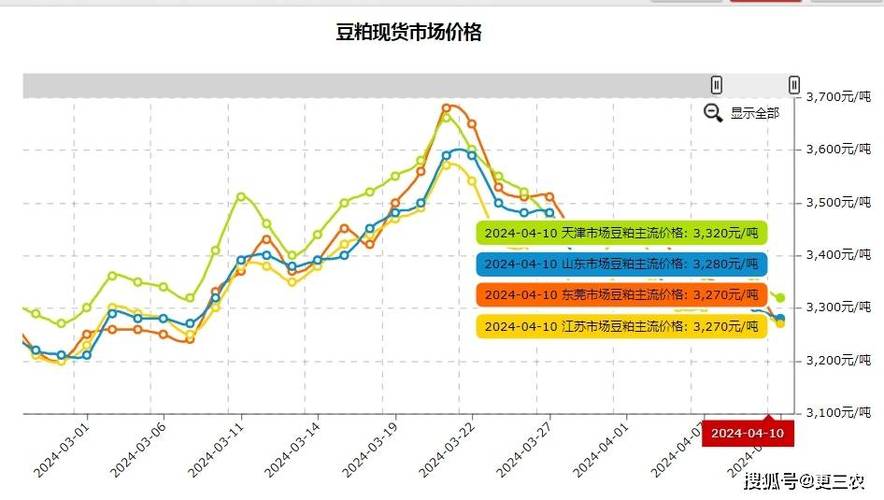

当前豆粕期货价格行情概览国内豆粕期货价格整体呈现高位震荡偏弱的走势,价格在经历了年初的一轮上涨后,因供应预期增加和需求疲软,重心有所下移,但受成本端支撑,下方空间也有限,主力合约:...

摘要:

当前豆粕期货价格行情概览国内豆粕期货价格整体呈现高位震荡偏弱的走势,价格在经历了年初的一轮上涨后,因供应预期增加和需求疲软,重心有所下移,但受成本端支撑,下方空间也有限,主力合约:... 当前豆粕期货价格行情概览

国内豆粕期货价格整体呈现高位震荡偏弱的走势,价格在经历了年初的一轮上涨后,因供应预期增加和需求疲软,重心有所下移,但受成本端支撑,下方空间也有限。

- 主力合约: 目前市场关注的焦点是 M2409(2025年9月交割)和 M2411(2025年11月交割)合约。

- 价格区间: 以大连商品交易所(DCE)的豆粕期货为例,M2409合约价格大致在 3000 - 3200元/吨 的区间内波动,具体价格请以实时行情为准。

- 近期特点:

- 回调压力显现: 价格从4月初的高点有所回落,主要因为市场对南美大豆丰产的预期增强,以及国内大豆到港量预期庞大。

- 支撑依然存在: 美豆主产区的天气炒作(如干旱担忧)以及国内油厂挺价心态,为价格提供了底部支撑。

- 波动性加大: 市场多空因素交织,价格对天气、政策、进口成本等消息非常敏感,日内波动较大。

核心影响因素分析

豆粕价格并非孤立存在,它受到“成本驱动”和“需求/供应博弈”双重逻辑的影响。

(图片来源网络,侵删)

(一) 成本端:大豆进口成本是核心

大豆是豆粕的唯一原材料,其成本约占豆粕价格的85%-90%,国际大豆市场的价格波动直接决定了豆粕的“价格地板”。

-

国际大豆价格(CBOT大豆期货):

- 南美天气(当前焦点): 巴西和阿根廷是全球最大的大豆出口国,目前巴西大豆已进入收割末期,丰产已成定局,供应压力巨大,但阿根廷的天气状况是最大变数,如果阿根廷大豆主产区(如布宜诺斯艾利斯省)出现持续干旱,将导致其大豆减产,从而提振全球大豆价格,进而支撑国内豆粕成本。

- 美国天气(未来焦点): 美国新作大豆将于5-6月份开始播种,未来几个月的播种进度和天气状况(如干旱、洪水)将是市场炒作的核心,直接影响新作的预期产量和价格。

-

汇率与进口成本:

人民币汇率波动会影响以美元计价的大豆进口成本,人民币贬值将增加进口成本,对豆粕价格形成支撑。

(图片来源网络,侵删) -

大豆进口政策:

中国海关的进口检验检疫政策、关税政策等都会影响大豆的到港节奏和成本。

(二) 供应端:国内大豆压榨与豆粕库存

-

大豆到港量:

根据相关机构统计,2025年5、6月份国内大豆月度到港量预计均超过千万吨,处于历史高位水平,这为油厂提供了充足的原料,保证了豆粕的供应。

(图片来源网络,侵删) -

油厂开机率与压榨量:

在大豆供应充足的情况下,油厂维持较高的开机率,以生产豆油和豆粕,高开机率意味着豆粕的供应量会持续增加。

-

豆粕库存(关键指标):

- 高库存是压制价格的核心因素。 截至2025年5月中旬,国内主要油厂的豆粕库存量处于近几年的同期高位水平。

- 高库存意味着供应充足,一旦下游采购放缓,就会形成供大于求的局面,导致价格承压,市场的主要矛盾点就在于高库存压力。

(三) 需求端:下游养殖业恢复情况

豆粕主要用于饲料,其需求与生猪、家禽等养殖业的景气度密切相关。

-

生猪养殖(最大需求方):

- 能繁母猪存栏量: 这是衡量未来生猪供应的先行指标,目前能繁母猪存栏量依然处于较高水平,意味着未来几个月生猪出栏量将保持稳定,对豆粕的需求有基础支撑。

- 生猪养殖利润: 如果养殖利润可观,养殖户有补栏和增加饲料投喂的积极性,豆粕需求就会增加,反之,如果养殖亏损严重,则会减少豆粕用量,甚至使用杂粕进行替代,从而打压豆粕价格,近期生猪价格持续低迷,养殖亏损,对豆粕需求有一定抑制作用。

-

禽类养殖:

肉鸡和蛋鸡的存栏量也直接影响豆粕需求,目前禽类养殖相对平稳,但需求增长乏力。

-

替代品竞争:

菜粕、DDGS(玉米酒糟蛋白)、杂粕等都是豆粕的替代品,当豆粕价格过高时,饲料企业会增加替代品的比例,从而减少豆粕的需求。

未来行情展望与策略分析

综合以上因素,对豆粕期货未来走势的判断如下:

短期展望(1-2个月):偏弱震荡,关注库存去化速度

- 核心逻辑: 供应压力 > 需求支撑。

- 利空因素:

- 巴西大豆大量到港,国内大豆库存高企。

- 油厂维持高开机率,豆粕库存持续累积,去库存速度缓慢。

- 下游生猪养殖亏损,饲料企业采购谨慎,提货不积极。

- 利多因素:

- 阿根廷天气仍有不确定性,一旦出现干旱,可能引发全球大豆价格反弹。

- 美豆新作播种期天气炒作随时可能启动。

- 油厂挺价意愿较强,不愿意大幅降价销售。

- 在高库存的背景下,价格缺乏持续上涨的动力,预计将以偏弱震荡为主,操作上,逢高做空可能是相对稳妥的策略,但需密切关注天气突变和库存数据的变化。

中长期展望(下半年):存在转机,关注天气与需求恢复

- 核心逻辑: 天气与需求将决定方向。

- 潜在利多因素:

- 天气风险: 如果美国夏季出现干旱天气,将严重威胁大豆单产,推动CBOT大豆价格大涨,从而带动国内豆粕成本上行。

- 需求恢复: 随着生猪产能的去化,未来几个月生猪供应或逐步减少,猪价有望迎来反弹,从而改善养殖利润,刺激饲料需求恢复。

- 库存周期: 当前的高库存是一个阶段性现象,随着后期大豆到港量的减少(巴西销售季结束),库存有望进入去化周期,届时将对价格形成有力支撑。

- 潜在利空因素:

- 全球经济衰退风险,导致肉类消费需求减弱。

- 美豆风调雨顺,新作产量超预期,全球大豆供应宽松。

- 下半年行情存在较大不确定性,天气将成为最大的变量,如果天气配合,豆粕价格有望迎来一波上涨行情,投资者需要持续跟踪南美大豆最终产量、美国大豆生长季的天气以及国内生猪养殖周期的变化。

总结与投资建议

- 当前策略: 短期以震荡偏弱思路对待,不宜盲目追高,可依托关键压力位(如3150元/吨)尝试轻仓试空,并严格设置止损。

- 核心关注点:

- 每日/每周豆粕库存数据: 这是判断短期供需最直接的指标。

- 阿根廷和美国天气预报: 是引发价格剧烈波动的“导火索”。

- 生猪价格和养殖利润: 是判断豆粕需求强弱的关键。

- CBOT大豆期货走势: 是成本端的风向标。

- 风险提示: 期货市场杠杆高,风险大,以上分析仅为逻辑梳理,实际交易中需结合实时盘面变化和技术分析,并做好严格的风险控制。

希望这份详细的行情分析对您有帮助!

文章版权及转载声明

作者:咔咔本文地址:https://jits.cn/content/25972.html发布于 今天

文章转载或复制请以超链接形式并注明出处杰思科技・AI 股讯

还没有评论,来说两句吧...