当前AMC行情持续低迷,背后的深层原因是什么?未来是否会出现反转行情?

摘要:

核心摘要AMC的行情是一场由散户抱团、网红催化和基本面困境共同构成的极端投机行为,其股价已经与传统的公司基本面(如盈利能力、现金流)严重脱钩,更多地被情绪、叙事和“赌场”般的交易行...

摘要:

核心摘要AMC的行情是一场由散户抱团、网红催化和基本面困境共同构成的极端投机行为,其股价已经与传统的公司基本面(如盈利能力、现金流)严重脱钩,更多地被情绪、叙事和“赌场”般的交易行... 核心摘要

AMC的行情是一场由散户抱团、网红催化和基本面困境共同构成的极端投机行为,其股价已经与传统的公司基本面(如盈利能力、现金流)严重脱钩,更多地被情绪、叙事和“赌场”般的交易行为所驱动。

当前行情概览 (截至2025年中)

-

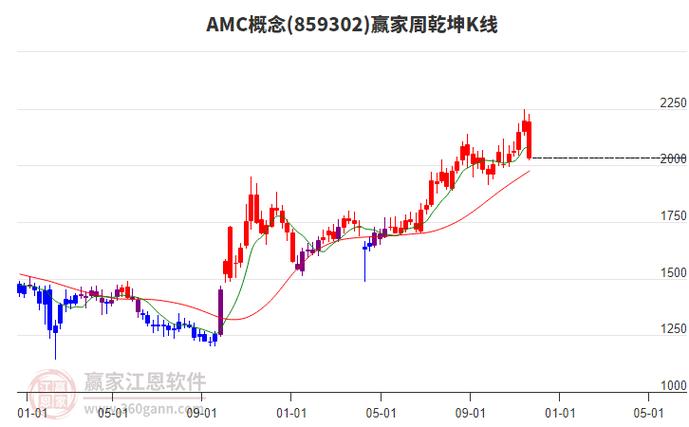

股价表现:剧烈波动,长期下跌趋势

- 历史高点:在2025年“散户大战”的巅峰时期,AMC股价曾达到 $72.62 的历史最高点,市值一度超过电影巨头AMC。

- 当前价格:2025年)的股价远低于高点,通常在 $3 - $5 区间内剧烈波动,相比高点,跌幅超过90%。

- “死亡螺旋”担忧:由于股价长期低于1美元,AMC面临着被纽交所摘牌的风险,为了维持上市地位,公司进行了多次反向拆股(例如1:10或1:30),但这并未解决其根本的财务问题,反而稀释了原有股东的持股数量和影响力。

-

交易量:异常活跃

- AMC是美股交易量最大的股票之一,每日成交量远超其基本面应有的水平。

- 这种高交易量主要由散户驱动,他们通过社交媒体(如Reddit的r/amcstock论坛)和网红(如Keith Gill,又名“Roaring Kitty”)的号召来协调买入和卖出,形成“轧空”(Squeeze)预期。

-

市值与基本面严重不符

AMC的市值(约20-30亿美元)与其作为一家陷入困境的传统影院公司的实际价值(可能远低于此)存在巨大鸿沟,这完全是投机情绪赋予的溢价。

(图片来源网络,侵删)

影响AMC行情的核心因素

【看涨因素 / 支撑叙事 (Bull Case / The Narrative)】

这是AMC“多军”的核心信念,也是其价格不归零的主要原因:

-

潜在的“轧空”(Short Squeeze)

- 理论:这是最经典的叙事,由于大量空头(看跌者)借入AMC股票并卖出,如果股价上涨,空头被迫回补买入(平仓),会进一步推高股价,形成自我强化的循环。

- 现状:根据数据,AMC的空头头寸已经从2025年的峰值大幅减少,但仍有一定规模,许多散户坚信,只要足够多的持仓者“不卖”(Diamond Hands),就能在某个时刻触发史诗级的轧空。

-

“APE”股票的转换

- 背景:为了筹集资金,AMC在2025年发行了一种特殊股票——APE,它赋予持有者与普通股相同的未来权利,但交易代码不同(APE)。

- 叙事:散户们持续向公司施压,要求将APE以 1:1 的比例转换为普通股,一旦转换完成,理论上会增加流通股数量,但更关键的是,这被视为管理层与散户站在一起的信号,并被解读为“轧空”或重大利好(如被收购)的催化剂。

-

被收购的可能性

市场传闻,亚马逊、苹果等大型科技公司可能会收购AMC,以获取其线下影院网络和庞大的会员数据(AMC Stubs会员数超过2000万),虽然收购方从未承认,但这为股价提供了想象空间。

-

网红效应与社群力量

以“Roaring Kitty”为代表的网红通过直播和社交媒体,持续向粉丝灌输“不卖”的理念,并分析技术指标,维持了社群的高涨情绪,这种强大的社群凝聚力是AMC价格的最强支撑。

【看跌因素 / 现实困境 (Bear Case / The Reality)】

这是“空军”和理性分析师的观点,也是AMC面临的严峻现实:

-

持续亏损,现金流枯竭

- 这是AMC最致命的问题,尽管2025年《奥本海默》、《芭比》等大片带动了票房复苏,但公司仍未实现全年盈利。

- 高额的债务(数十亿美元)、高昂的运营成本(租金、员工工资)和巨大的资本开支(影院改造)不断吞噬着公司的现金流,公司只能通过不断发行新股(股权稀释)来维持运营,这对现有股东是巨大的伤害。

-

商业模式受到永久性冲击

- 流媒体服务的崛起:Netflix、Disney+等平台已经改变了人们的观影习惯,家庭观影体验越来越好。

- 高票价和不良体验:影院的票价、食品价格不断上涨,而观影体验(如广告多、座椅不舒服、观众不文明)有时甚至不如在家。

- 后疫情时代的消费习惯:疫情加速了线上娱乐的普及,许多人已不再将去电影院视为一种“必需”的娱乐活动。

-

股权稀释严重

为了生存,AMC进行了多次增发股票和债务转换股权,导致总股本数量激增,这意味着,即使未来公司盈利,每股收益也会被极度稀释,股东能分到的利润微乎其微。

-

竞争格局恶化

除了来自流媒体的竞争,AMC还面临着其他影院连锁(如Cinemark)的竞争,IMAX、杜比影院等高端技术体验虽然能吸引部分观众,但也增加了运营成本。

未来展望与风险

- 短期(未来几个月):行情将继续由情绪和叙事主导,只要网红不倒、社群不散,股价就会在特定事件(如APE转换进展、网红直播、财报发布)刺激下出现剧烈波动。“不卖”的共识是维持高股价的唯一支柱。

- 长期(未来1-3年):基本面将最终获胜,如果AMC无法实现持续的盈利和健康的现金流,其股价很难有真正的起色,最终可能出现以下几种情况:

- 被收购或私有化:这是对公司股东最有利的结果,但不确定性很高。

- 持续挣扎:在盈亏平衡线附近徘徊,不断通过股权融资“续命”,股价长期低迷。

- 破产重组:这是最坏的情况,虽然可能性因当前现金状况而降低,但并非完全为零,如果发生,现有股东可能血本无归。

给投资者的建议

- 认清风险:你投资的不是一家健康的公司,而是一个“赌注”,你的本金有全部或大部分损失的风险。

- 不要听信“暴富神话”:不要因为看到别人在AMC上赚了钱就盲目跟风,在高点买入的人至今仍被深度套牢。

- 只投入你完全亏得起的钱:如果你决定参与,请务必将其视为纯粹的投机资金,这部分资金的损失不应影响你的正常生活。

- 做好深入研究:不要只听信社群或网红的一面之词,去阅读公司的财报,了解它的债务、现金流和商业模式,理解你所押注的“故事”背后的现实是什么。

- 设定明确的止损和退出策略:在进入之前就想好,如果股价跌到某个价位,或者某个“利好”落空,你是否会卖出?克服情绪化的“持有”是关键。

AMC的行情是金融史上一个独特的现象,它展示了散户力量的崛起和传统估值模型的失效,商业世界的法则最终会回归,对于普通投资者而言,欣赏其传奇故事可以,但参与其中必须极度谨慎。

作者:咔咔本文地址:https://jits.cn/content/22947.html发布于 昨天

文章转载或复制请以超链接形式并注明出处杰思科技・AI 股讯

还没有评论,来说两句吧...